LP投資とは?GPとの違いや大手企業が活用するためのポイントを解説

2024/03/19

有望なスタートアップに投資して関係を深めたい——。大手企業の経営企画や新規事業担当者の中には、このようなご要望をお持ちの方も多いのではないでしょうか。スタートアップに投資する手段のひとつに「LP投資」があります。リスクを一定に抑えながら効果的なスタートアップ投資を可能にするLP投資について、そのメリット・デメリット、上手な活用法などを解説します。

(Photo by Annie Spratt on Unsplash)

Writer: Hideaki Fukui

LP投資とは?

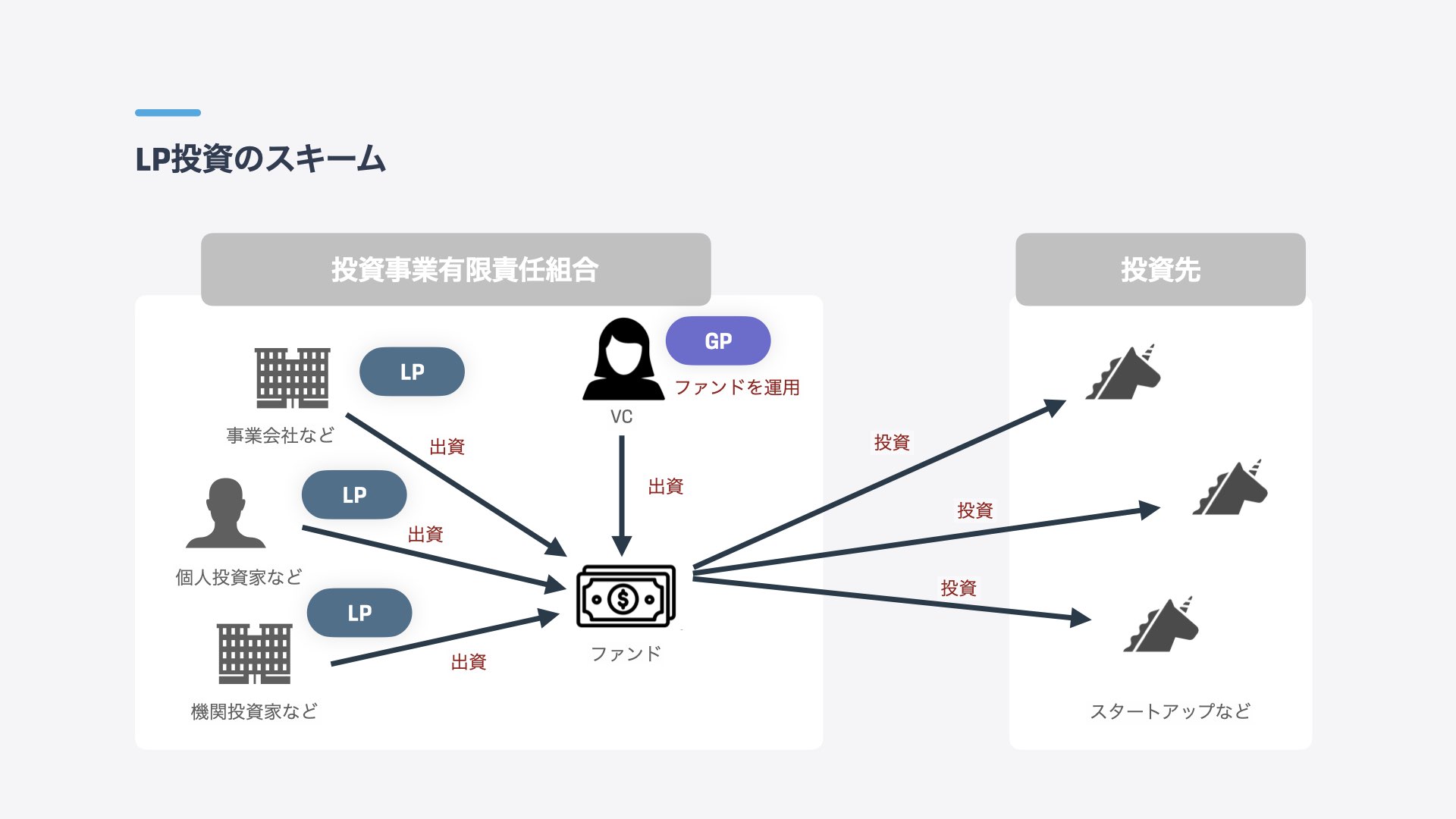

LPとは「Limited Partner(リミテッド・パートナー)」の略で、対象のスタートアップへ直接投資をせずVC(ベンチャーキャピタル)などが組成したファンドを通して投資を行う出資者を指します。

LPとGP

投資先の事業に関して出資額以上の責任を負うことのない「有限責任」がLPである一方で、無限に責任を負う「GP」という立場もあります。これは「General Partner(ゼネラル・パートナー)」の略で、出資先の事業に対して制限なく責任を負っています。また、LPが出資したファンドの管理運営を行う立場でもあります。

VCが投資家から資金を集めてファンドを組成し、スタートアップへ投資する場合、ファンドへ出資する投資家がLP、ファンドを運用するVCがGPという構図になるのが一般的です。このようなファンドにLPとして行う投資が「LP投資」です。また、GPとLPからなる組織を「投資事業有限責任組合(LPS)」と呼びます。

スタートアップ・エコシステムの活性化とともに、その資金調達額も拡大しています。2023年こそ前年を下回ったものの、10年前に比べると8倍以上に増加。2022年に政府が発表した「スタートアップ育成5カ年計画」において、2027年度にスタートアップ投資を10兆円規模にする目標を掲げていることも、この流れを後押ししています。

出典:INITIAL「2023 国内スタートアップ資金調達動向」(2024年1月)

LPになるための条件

LP投資に関する細かいルールは「投資事業有限責任組合契約に関する法律」に定められています。この法律にはLPおよびGPそれぞれの義務と権利、組合の設立から解散までの手続きなどに関する規則が盛り込まれています。その中で、LPに求められる要件のうち代表的なものを2つご紹介します。

契約の締結

LPとしてファンドに出資するには、ファンド運用者であるGPと投資事業有限責任組合契約を締結します。契約には投資金額や期間などの詳細が盛り込まれ、基本的には参加するすべての投資家が同じ内容の契約を結ぶことになります。

1口以上の出資

先述の法律に「組合員は、出資一口以上を有しなければならない。」(第六条)とある通り、ファンドに参加する投資家は最低一口の出資が必要です。一口あたりの金額は均等にしなければならないことも定められています。

なお、個人投資家がLPとして出資する場合には、プロ(またはセミプロ)投資家であることやファンドに適格機関投資家が入っていることなど、金融商品取引法の要件も関わってきます。

LPとGPの役割

では、実際にVCを通したLP投資が行われる際の一般的な流れを見てみましょう。

LP投資の流れ

①ファンドレイズ

新たなファンドの設立にあたり、VCはGPとして投資家に出資を呼びかけます。この際、投資内容の概要をまとめたタームシートを提示して出資を依頼し、その内容で合意すれば契約手続きに移行するのが一般的です。

②組合契約

出資者が集まれば、ファンドに参加するすべての出資者(=組合員)と投資事業有限責任組合契約を締結します。ここではファンドのサイズ、投資期間、投資意思決定の方法、投資先スタートアップの判断基準、管理報酬の額、成功報酬の割合などの詳細が記載されます。契約書に関しては経済産業省がモデルを公表しています。

③キャピタルコール

契約が無事に締結されれば、LP投資家がファンドに出資しますが、約束した全額を一括で払い込むことは通常行われません。GPが投資先を決定するのにも一定の期間を要するため、その間、集めた資金を寝かせてしまうのを避けるためです。GPが投資先スタートアップを絞り込み、資金が必要になってきた段階でLPへ出資を要請し、LPはそれを受けて払い込むのが一般的です。これを「キャピタルコール方式」と呼びます(*1)。

④投資運用

通常、投資先の開拓は1年から数年かけて行われ、ファンドの資金がすべて投資されれば運用期間に入ります。この間、GPは定期的にLPへレポートを送ったり、報告会を開いたりして進捗状況を共有します。原則として投資先への経営支援はGPが行いますが、契約内容によってはLPからスタートアップへの支援や共同開発が行われることもあります。

⑤EXIT・清算

運用期間中に投資先のひとつがEXITし、リターンが発生すれば、分配金を受け取ることになります。また契約に定められた運用期間が終了すればファンドを清算し、契約に従って出資者に分配され、すべての投資事業が終了します。

ファンドを組成してから投資が完了するまで4~5年、ファンド清算まで8~10年と長期間になるのが一般的なので、LP投資は長期的な戦略を立てた上で検討することが重要です。

出典:中小企業庁「PEファンドによる投資に関する実態調査(中間報告)」2022年3月

責任範囲

投資運用に関してGPとLPの決定的な違いは、その責任の範囲です。LPは出資した金額以上の責任を負う必要はありません。言い換えると、ファンドが失敗に終わっても失うのは出資した金額のみです。

しかしGPはファンドの失敗によって負債を抱えた場合などは、自社の出資額を超えて弁済することになります。近年では全組合員の同意を前提に、無限責任が事実上発生しない「LLP(有限責任事業組合)」という投資形態にも注目が集まっています(*2)。

LP投資のメリット/デメリット

事業会社や機関投資家がリスクを一定に抑えながらスタートアップと関わりが持てるLP投資の仕組みについてご紹介してきましたが、どのようなメリット・デメリットがあるのでしょうか。自社に最適な投資戦略を描くためにも、しっかりと精査した上で投資を検討することが重要です。

メリット

ネットワーキング

ファンドを運営するVCの中には、参加する投資家を招いてネットワーキングイベントを開くなど、コミュニティ形成に積極的なところもあります。このような機会を活用すれば、普段は出会えない他の大手企業や業界のキーパーソンとコネクションを築ける可能性があります。

情報収集

VCは常に有望なスタートアップをリサーチしているほか、投資家や大手企業とのネットワークを通じて多くの有益な情報を持っています。投資家としてファンドに参加することでVCから様々な最新情報を得ることができる上、自社にマッチするスタートアップと出会えるチャンスも広がります。

財務リターン

LP投資において期待するリターンには2種類あり、そのひとつが財務リターンです。投資先のスタートアップが大きく成長し、EXITによって大幅なリターンが生まれれば、それがLPにも還元されます。

戦略リターン

もうひとつのリターンが戦略リターンです。通常、LPはGPが運用するファンドに出資するのみで、投資先スタートアップと接点を持つことはありませんが、場合によってはGPと一緒に育成や支援に関わるケースもあります。そのようなケースでは、ノウハウの共有や共同事業によってシナジー効果を生み出すことも期待できます。

リスク分散

VCはファンドの資金を複数のスタートアップに分散して投資します。そのため、投資先のひとつが万一破綻しても投入した資金を一度に失う心配はありません。また、そもそもLPはスタートアップに対して直接投資する立場ではなく、間にVCという目利きのプロを挟んでいる点も安心材料と言えます。

パススルー課税

投資事業有限責任組合は法人格を持たず、納税主体とはなりません。そのため、投資が成功してファンドに大きなリターンが生まれても、それ自体に課税されることはありません。課税対象となるのは、あくまで出資元のGP、LPに還元された利益のみです。

デメリット

業務負担の増加

ファンド設立にかかる煩雑な手続きはGPが担うものの、LP側にも投資にあたって様々な業務が発生します。現在は国内で活動するVCも増え、ファンドも多様化しているため、まずは自社にマッチするファンドの選定にも労力が必要です。それ以外にも投資条件の確認と交渉、契約にあたっての社内調整、投資後の運用実績の確認など、新たな業務に対するリソースの確保が必要です。

投資リスク

有限責任とはいえ、元本が保証されているわけではありません。ファンドの失敗や社会情勢の突発的な変化など様々な要因によって、最終的にマイナスとなる可能性も否定できません。

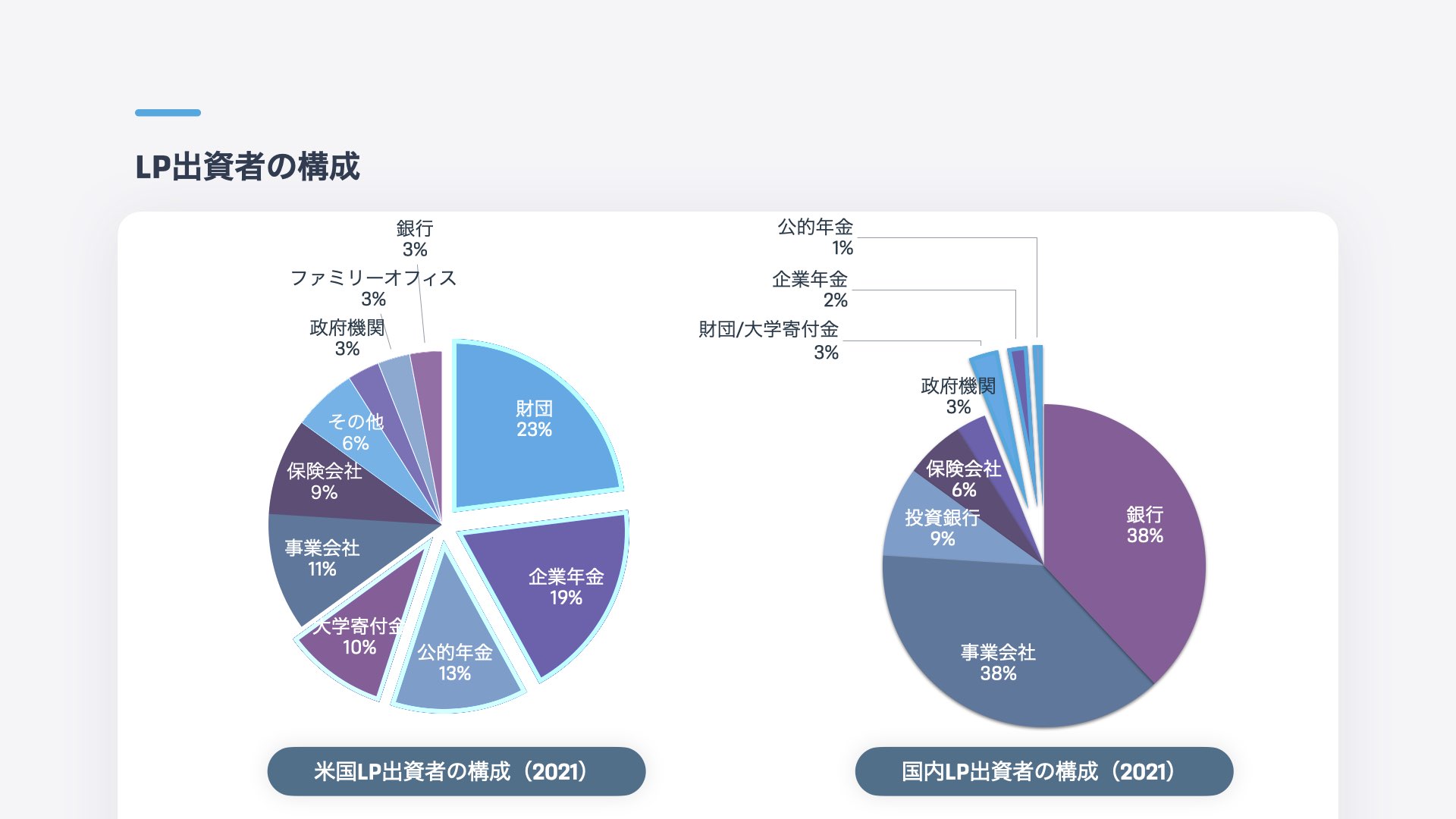

LP投資家の種類

スタートアップへの投資は上場株の売買とは異なり、参加できる投資家に一定の制限があります。実際にLPとして投資を行っているのは以下のようなプレーヤーです。

機関投資家

年金基金や保険会社、信託銀行など、顧客から預かった巨額の資産を運用している機関です。通常の株式や債券など様々な金融商品に投資する中でVCファンドもポートフォリオに組み込み、リスクを抑えながら大きなリターンを狙います。

個人投資家

資産家が個人でLP投資を行うことも可能です。プロの投資家やVC関係者、成功した起業家などが多く、その目的は財務リターンだけでなく、リスク分散の一環としてLP投資を行うケースもあります。また、次世代の起業家を応援する意味で最初期のスタートアップに投資する「エンジェル投資家」のようなケースもあります。

事業会社

大手企業を中心に、事業会社がLP投資を行う例も増えています。先述の通り、財務リターンに加えて自社の既存事業とのシナジー効果などの戦略リターンに期待して投資を行います。

CVC(コーポレートベンチャーキャピタル)

事業会社が投資を目的に設立するVCで、子会社として独立させたものを指すことが多いですが、事業会社本体のBSからの出資もCVCと呼ぶ場合があります。こちらも財務リターン、戦略リターンの両方に期待して投資活動を行います。

VC(ベンチャーキャピタル)

本来はGPとなる立場のVCも、リスク分散の一環として他のファンドへLP投資を行うことがあります。

なお、日本では銀行と事業会社がLP出資の大きな割合を占め、アメリカに比べて機関投資家の割合が非常に少ないのが特徴です。

出典:内閣府「スタートアップ・エコシステムの現状と課題」2022年3月

まとめ ~LP投資のポイント~

ここまで、LP投資の仕組みやメリット・デメリットについて解説してきましたが、実際にLP投資を検討する際に注意すべきポイントをご紹介します。

VCの運用実績

投資の判断をする上で、資金を預けるVCの運用実績は非常に重要です。これまでの投資先の数や金額、業種別やステージ別のポートフォリオなどから、VCの信頼性や投資方針がある程度わかります。また投資に対するリターンや投資先の成長度、IPOの数など、VCのパフォーマンスを測る指標はいくつかあるため、精査した上で選定しましょう。

ファンドの目的・コンセプト

通常、VCがファンドを設立する際には、その目的やコンセプトをプレゼンしてLP投資家を募集します。ファンドによっては「次世代の環境技術に投資する」「シード期のディープテック系に投資する」など、投資テーマを決めていることもあります。これらの目的やコンセプトが自社の投資戦略にマッチするかどうかも、選定のポイントになります。

世界で50,000社以上のスタートアップとコネクションを持つPlug and Playでは、スタートアップとのマッチングやイノベーション戦略策定などを通じて大手企業のオープンイノベーションをサポートしております。ご興味のある方はこちらよりお気軽にご相談ください。

[参考資料]

*1) CVCの教科書「キャピタルコールって?」

*2) ビジネスコンシェルジュ「LLPとは|意味・特長・メリットデメリットをわかりやすく解説」