CVCとは?VCとの違いや日本・海外の成功事例を解説!

2024/01/12

多くの事業会社が新規事業の創出と持続的な成長を目指し、設立・運営している「CVC(コーポレート・ベンチャー・キャピタル)」。

本記事では、Plug and Play Japanの企業パートナーをはじめとする国内外の事業会社による具体的なCVC投資の事例を挙げながら、CVCの目的やメリット、課題について解説していきます。

CVCについて詳しく知りたい方から、CVC投資を検討している事業会社の方に役立つ内容となっています。

Cover Photo by Gelgas Airlangga at Pexels

(2024年12月17日 更新)

Writer: Chiyo Kamino, Content Marketing Associate

CVC(コーポレート・ベンチャー・キャピタル)とは

CVCは、企業が自社の資本を活用して、スタートアップや新興企業に投資を行うこと、またはそのための組織を指します。

CVC投資を通じてスタートアップとの戦略的なパートナーシップを構築し、市場で競争力を強化することを通じて、親企業自体の成長を促進します。

CVCの歴史と推移

CVCの歴史は、1914年に米国化学メーカーのデュポンが自動車メーカーゼネラルモーターズ(GM)に出資したことに始まります。

第一次世界大戦の開戦により自動車産業へのニーズが高まることを予見したデュポンは、当時まだ創業6年目のスタートアップであったGM(General Motors)に投資し、莫大な利益を得ました。また財務的なリターンを得ただけではなく、自社の製品であるレザーやプラスチック、塗料などデュポンが持つ製品の革新を促進しました。

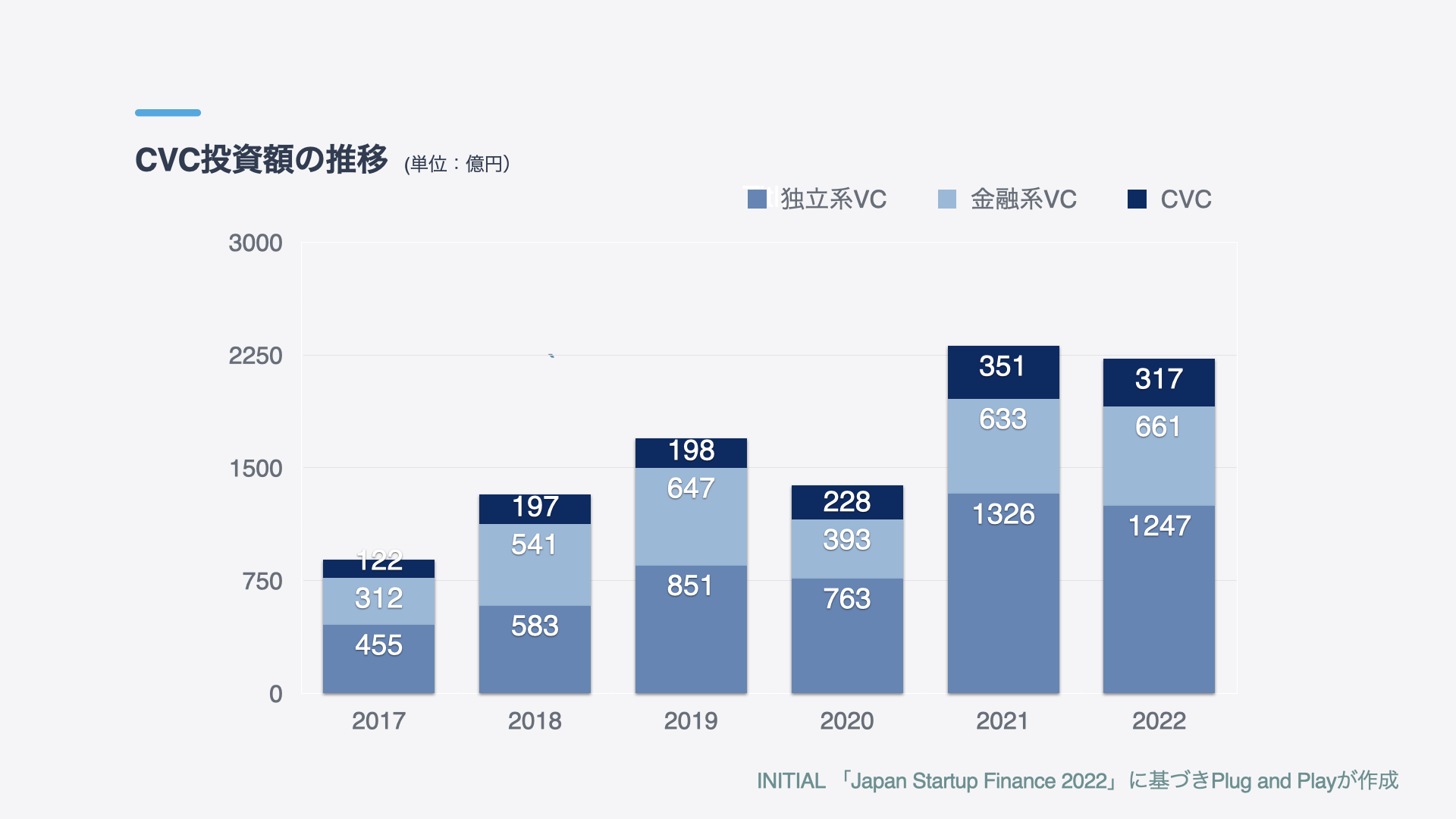

グローバルでは1990年代からCVCが設立されるようになりました。2010年代に入り、オープンイノベーションの重要性が注目されるようになると、日本でも多くの企業がCVCを設立するようになりました。

当時はIT・通信や金融業界の大手企業が設立するCVCが先陣を切っていましたが、2010年代後半からは製造業やサービス業・運輸業など、CVCを設立する大手企業の業界も、それらの投資分野も多様化しました(*1)。

2021年にはCVCとVCを合わせたスタートアップ投資額は国内で独立系VCをしのぎ、45%を占めるまでになりました(*2)。

アメリカではCVC活動の減少が深刻で、2023年第4四半期の取引件数は前四半期比で25%減少し、233件と6年ぶりの低水準に達しました。この結果、アメリカが占めるCVC取引の割合は29%に低下し、10年以上ぶりの最低水準となりました。一方で、グローバルで最も活発なCVCの多くは日本に拠点を置いています。2023年第4四半期のトップ3を独占したのは、いずれも日本の金融機関系CVCで、三菱UFJキャピタル(22社への投資)、SMBCベンチャーキャピタル(18社)、みずほキャピタル(15社)が挙げられます。また、世界トップ9のCVCの過半数は日本勢と勢いを増しています。(*3)

なお、本記事の後段にて触れるように、国内外において事業会社が運営するCVCの取り組みも近年活発化しており、多様な分野でイノベーションを加速させています。

CVCの2つの目的:金融収益か事業シナジーの追求か

それでは、CVCの投資目的について見ていきましょう。CVC投資には大きく分けて2つの目的があります。それぞれ詳しく解説していきます。

財務リターン:金融収益の追求

財務リターンは、企業がスタートアップの成長を支援しながら、投資を通じて金融的な収益を得ることを目的としています。

スタートアップが成長し、成功することで、企業は投資した資本に対する株式の評価上昇分や利益分配を受けることが期待されます。財務リターンは通常、投資先企業の評価が上昇し、その評価を現金化することで得られます。

具体例として、パナソニックのCVC部門である「Conductive Ventures」(旧称:Panasonic Ventures)が挙げられます。Conductive Venturesは、財務リターンを唯一のKPIとして設定し、これまで7社のEXITを達成しています(*4)。

このように、スタートアップの成長性を見極めて早期に投資し、買収や上場といったEXITによるキャピタルゲインの獲得を狙う動きが、財務リターンを目的としたCVCの典型的なケースです。

戦略リターン:事業シナジーの追求

戦略リターンは、自社の戦略的目標に対してもたらす非財務的な利益や価値を指します。投資先のスタートアップとの提携や協業による新しいビジネスモデルの獲得や技術力の向上、市場シェアの拡大、イノベーションの促進などに重点を置いています。

事例の1つとして、GoogleによるAI(人工知能)の研究開発を行うDeepMind社への投資が挙げられます。DeepMind社の研究成果は、Google Assistantの音声機能や検索結果のランキング改善など、Googleの製品やサービスに直接活用されています(*5)。

これらの例からもわかるように、CVCには金融的収益を目的とする「財務リターン型」と、自社の成長や競争力強化を目指す「戦略リターン型」の2つのアプローチがあります。

しかし、多くの場合においてどちらか一方だけを追求するケースは少ない傾向があります。投資によって財務的に高い収益性を得るだけでなく、企業の戦略的な目標にも合致している場合、総合的な価値が生まれます。逆に、財務的な成功があっても、戦略的な目標に沿っていない場合、企業価値の最大化が阻害される可能性があります。そのため、両方の観点から投資を検討するハイブリッド型が主流であると言えるでしょう。

実際に、PwC Japanグループの「CVC実態調査 2019」(*6)によれば、財務リターンと、それ以外の戦略的な投資目的の両方に期待する割合が58%を占めています。

組織としてのCVCとVCの7つの違い

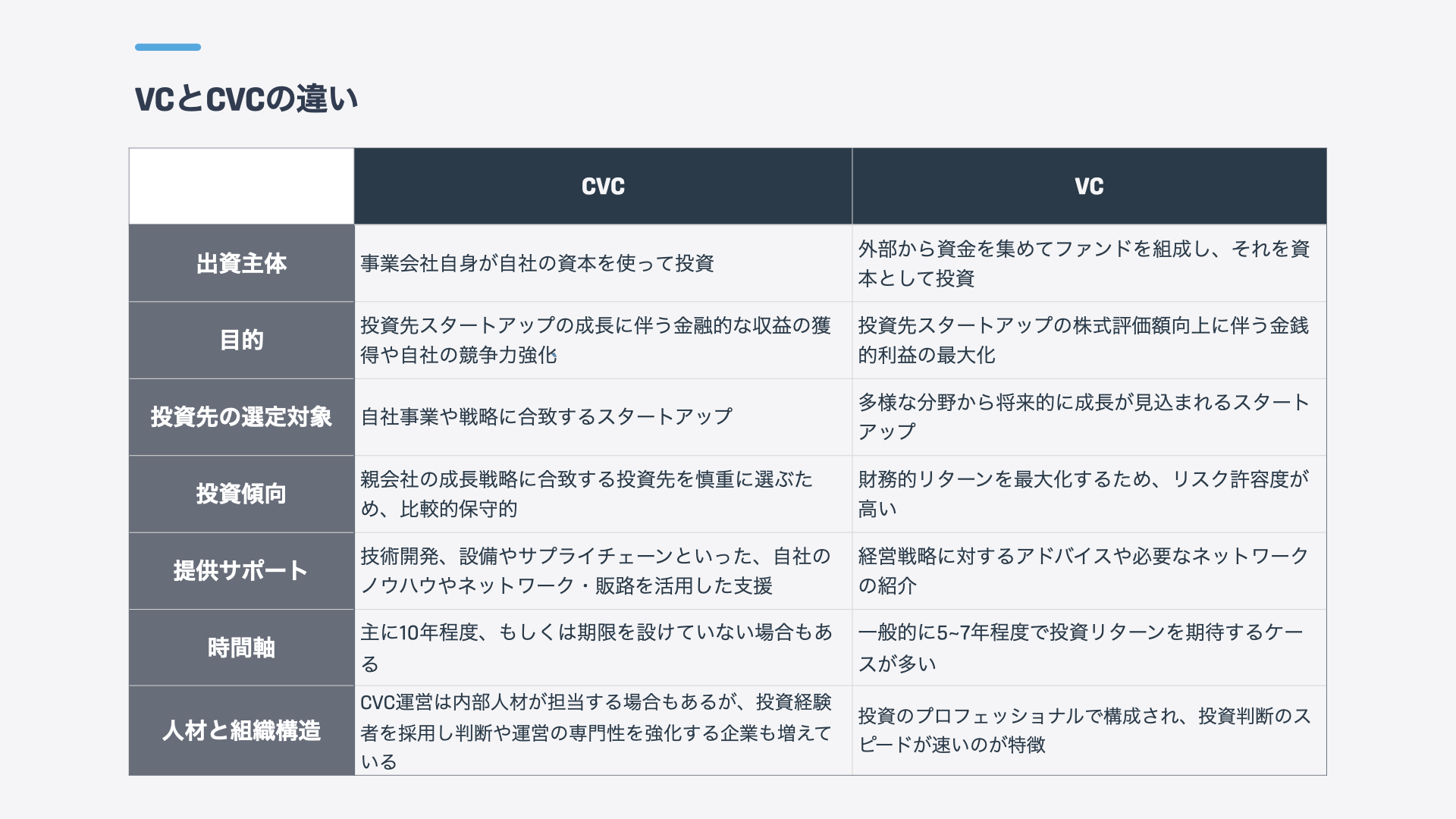

ここまではCVCの概要と目的についてみてきましたが、金融収益を得るという観点では、CVCとVCには共通する部分があります。では、CVCとVCの違いはどこにあるのでしょうか。ここでは、CVCとVCの目的や運用方法、出資主体など、組織としての違いを7つのポイントに分けて解説します。

- ①出資主体:自社資本か外部資本か

CVCは事業会社自身が出資主体となり、自社の資本を使ってスタートアップに投資します。一方、VCは独立した投資会社やファンドが機関投資家や事業会社、個人など複数のパートナーから資金を集め、それを資本として投資します。

- ②目的:事業戦略の一部か金銭的利益か

CVCの主な目的は、投資による財務的リターンに加え、投資先スタートアップの支援を通して新たな技術や新規市場へのアクセスの獲得、既存事業の強化や新規事業の創出、自社のイノベーションを促進するなど、企業の競争力を向上させることにあります。一方、VCは投資リターンの最大化が最終的なゴールです。

- ③投資先の選定対象:自社事業とシナジーを重視するか

CVCは主に自社事業や戦略に合致するスタートアップに戦略的に投資するため、投資先となるスタートアップの分野を限定することがあります。多くのVCはCVCほど対象を細かく限定しておらず、多様な分野からスタートアップを投資対象として検討します。

- ④投資傾向:保守的か積極的か

CVCは自社事業との関連性を重視し、親会社の成長戦略に合致する投資先を慎重に選ぶため、比較的保守的な投資傾向があります。VCは財務的リターンを最大化するため、成長が見込まれるスタートアップに投資するケースが多く、高いリスクを取る傾向があります。

- ⑤提供サポート:どこまで伴走するか

CVCは、自社のノウハウやネットワークを活用してスタートアップを直接支援します。

スタートアップとの共同研究や技術開発、設備やサプライチェーンといったハードウェアの提供、そして業界内での知見やブランド力を生かしたマーケティングや事業展開支援といった形で人的・時間的コストをかけ、スタートアップを伴走するケースが多いです。

他方、VCは多くのスタートアップを支援してきた経験から、経営戦略に対するアドバイスや必要なネットワークの紹介といった形でサポートします。

- ⑥時間軸:長期か短期か

CVCは、自社の事業戦略に基づいて長期的な視点で投資を行う傾向があります。特に戦略的リターンを目的においている場合、投資を回収するまでに期限を定めていなかったり、10年程度の長いスパンをおいたりしていることが一般的です。

VCは、比較的短期的な収益性を重視し、投資先の早期上場や売却を目指します。短期間でスタートアップを成長させて上場やM&Aなどの形でEXITさせる必要があります。そのため、通常は5〜7年での回収を期待するケースが多いです。

- ⑦人材と組織構造:専門性とスピード感

CVCは、親会社の事業戦略に深く関与するため、企業内でチームを組成する、あるいは関連会社として立ち上げるケースが多く、事業部門や専門技術者など関連するステークホルダーが多いため、意思決定まで時間がかかることがあります。他方VCは、基本的に少数精鋭の組織であり、投資のプロフェッショナルで構成され、投資判断のスピードが速いのが特徴です。

このように、CVCとVCには基本的な違いがあります。しかし、財務的リターンを主目的として投資を行なうCVCにおいては、投資へのリスク共用度が高く投資期間も短い、VCに近い動きをするCVCも存在します。逆もしかりで、VCでも専門チームを活用して投資先の事業成長を加速させる支援を行ったり、特定の業界や企業との深い関係を持ち、戦略的な投資を行う、また投資期限を設けていない場合があるなど、CVCに近い動きをするVCも存在します。

CVC投資とM&Aの目的・手法の違い

CVC投資とM&Aは、いずれも企業が投資を通じて外部リソースを獲得し、それを活用して企業成長を目指す手法ですが、その目的やアプローチには大きな違いがあります。

ただ、CVC投資の先にM&Aが行われるケースも多く、両者の線引きが明確でない場合があります。ここでは、CVC投資とM&Aを3つのポイントから比較し、それぞれの特徴を解説します。

- ①長期的な企業成長か短期的な市場優位性の確立・資産の取得か

CVC投資では、特定の事業領域での技術革新や市場へのアクセスを目的とし、長期的にスタートアップとの協力を通じてシナジーを創出し、企業の競争力を強化することが主な狙いであることが多いです。

一方M&Aは、対象企業を統合または買収することで短期間で直接的な成果を得ることに重きを置いています。

買収した企業を自社事業に統合することで、市場シェアの拡大や、新規事業の取得、事業効率化、戦略的資産の獲得、さらには敵対的買収の防止など、より短期的かつ直接的に市場優位性の確立や資産の獲得を目指す点が特徴です。

- ②所有権を得るかどうか

CVC投資において、企業はスタートアップに対して資金を提供して、株式を取得しますが、通常は支配的なポジションを持つことは通常ありません。一方、M&Aでは、対象企業の全体または大部分を買収し、所有権を獲得します。

- ③リスクとリターンの大きさ

投資先のスタートアップは独立して経営されるため、CVC投資が成功しても失敗しても、出資元である事業会社本体への影響は比較的限定的です。

他方、M&Aでは対象企業を完全に買収するため、統合の成否が買収元企業の経営に直接的な影響を与え、同時にリスクも高まります。

これらの違いを踏まえ、事業会社はリスク許容度や目的に応じて、CVC投資とM&Aのどちらの手法を採用するか慎重に判断する必要があります。

スタートアップから見たCVC投資を受けるメリット・デメリット

CVC投資を単なる投資手法として捉えるだけでなく、出資元の事業会社とスタートアップが互いにWin-Winの関係を築くために、スタートアップの視点から見たCVC投資のメリットとデメリットを考えてみましょう。

メリット

- ① 事業会社のリソース活用

CVC投資を受けるメリットの1つは、スタートアップが事業会社の豊富なリソースを活用できる点です。

事業会社が持つ技術力や設備、研究開発ノウハウ、販売ネットワーク、業界知識といったアセットを活用することは、スタートアップの事業成長に大きく貢献します。例えば、製造業のCVCの場合、生産ラインや物流網を活用することで、効率的なスケールアップが可能です。また、事業会社の専門的な技術知識や研究開発力を共有することで、スタートアップのプロダクト開発やサービス品質の向上にもつながります。

こうしたリソースの提供は、スタートアップにとって非常に魅力的であり、出資者としての信頼を築くうえでも重要なポイントです。さらに、スタートアップの成功が結果的に事業会社自身の事業拡大にもつながるため、互いにメリットを享受できるWin-Winの関係を構築することができます。

- ②事業会社側が顧客となることでの相互利益の創出

CVC投資は単なる資金提供に留まらず、出資者である事業会社がスタートアップの顧客になるケースもあります。

例えば、AI技術を開発するスタートアップがCVC投資を受け、その技術を親会社のプロダクトに組み込むことで、スタートアップは新たな市場を開拓することができるでしょう。

このように、事業会社が投資先スタートアップの製品やサービスを自社の事業に取り入れることで、スタートアップを顧客として支援する投資モデルを「ベンチャークライアントモデル」と呼びます。このモデルでは、事業会社にとって自社の事業課題の解決や新たな競争力の獲得に加え、スタートアップにとっても信頼性の向上や収益基盤の強化につながります。

デメリット

- ①スタートアップの経営自由度への影響可能性

CVC投資において、出資者である事業会社の戦略や意思決定がスタートアップの経営に影響を及ぼす可能性があります。

事業会社が自社の優先事項を強く求める場合、スタートアップが独自のビジョンや目標を追求しにくくなる場合があります。

出資企業は、スタートアップに対して過剰な制約を課さないことが重要です。スタートアップの自主性を尊重し、自社戦略との整合性を図る柔軟な協議やサポート体制を整えることが必要です。これにより、双方の持続的な成長を支えることが可能となります。

- ② 利益相反の可能性

出資者とスタートアップの利益が一致しない場合、利益相反が生じる可能性があります。

事業会社がスタートアップの技術の独占利用を求めることで、他社との取引機会を制限しないように留意しなければなりません。出資企業は、スタートアップの成長を阻害しない方針を掲げ、事前に双方の期待や条件を明確化し、投資後も協力関係を適切に管理する仕組みを構築することで、双方の利益を最大化する関係性を構築することが重要です。

このように、スタートアップにとって成長を加速させるうえでメリットがあるCVC投資ですが、出資企業はスタートアップがCVC投資に対して抱く懸念点を把握しうえで、長期的な信頼関係を構築する投資活動を行うことが重要です。

日本のCVC投資事例

CVC投資のメリット・デメリットを確認したところで、続いては、日本におけるCVC投資の事例を見ていきましょう。

以下ではPlug and Playの企業パートナーの中から、CVCを運営している企業と実際に行われた投資実績を紹介します。

- 積水化学工業

積水化学は「レジデンシャル」「アドバンストライフライン」「イノベーティブモビリティ」「ライフサイエンス」の4分野において関連するスタートアップへの投資を2015年からスタートさせています。

例としては、サプライチェーントレーサビリティシステムを開発するオランダのスタートアップCircularise(サーキュラライズ)と2023年12月に締結した資本業務提携契約があります。2050年にサーキュラーエコノミー(資源循環型経済システム)を実現するという同社の戦略に沿った提携といえます。(参考:資源循環トレーサビリティシステムを開発する「Circularise B.V.」との資本業務提携について)

- 島津製作所:Shimadzu Future Innovation Fund

島津製作所は2023年4月に50億円規模のCVCファンドを設立しました。「ヘルスケア」「GX(グリーントランスフォーメーション)」「マテリアル」「インダストリー」といった新中期経営計画で注力している領域が投資対象です。

すでに数社の投資実績があり、同年11月には、画像処理技術をコアとした製造業向けシステムを開発するスタートアップ、RUTILEA(ルテリア)に出資しました。

(参考:CVCファンド「Shimadzu Future Innovation Fund」ゼロコードAIのRUTILEAに出資)

- 農林中央金庫:農林中金イノベーションファンド

農林中金は、イノベーションを通じた社会課題解決に取組むスタートアップ企業の支援とオープンイノベーション促進を目的として2020年3月にCVC事業を開始。

農林中金イノベーションファンドは、「サステナブル」と「農林水産」と「くらし」にかかわる課題解決とゆたかな社会の実現をめざしています。同CVCは金融機関のアプリ向けに利用者の CO2 排出量データを提供するConnect Earth(コネクトアース)に2023年4月出資をおこないました。

金融機関の利用者にCO2排出量を認識させ、行動変容をうながすことを目的としています。

海外のCVC投資事例

世界的に見ても、CVCによる投資は活発に行われています。以下では、グローバルでのPlug and Playの企業パートナーによるCVCの事例を紹介します。

- Airbus: Airbus Ventures

AirbusのCVCはシリコンバレーとパリ、東京にオフィスを持ち、航空宇宙やクリーンテック分野のスタートアップへ積極的に投資しています。

2023年にはスペーステックのスタートアップ、Helicity Spaceに投資しました。電気をプラズマ加熱に効率的に変換する独自技術により、核融合条件を達成し、推力を生成する技術を宇宙で実用化することを目指しています。

(参考:Helicity Space– Why We Invested)

- Novartis: Novartis Venture Fund

Novartisの投資分野は主に新規治療薬とプラットフォームの開発です。北米、欧州、イスラエルで約7億5,000万米ドルを運用しており、投資額は1社あたり最大3,000万米ドルです。

NVFは、ステージにとらわれず、これまでに40社以上のライフサイエンス企業に投資し、そのうちの40社がIPOを完了30社以上が大手製薬会社による合併・買収に至るなど、成功を収めています(*7)。ポートフォリオの中には、2023年NASDAQに上場したOculisが挙げられます。

(参考:OCULIS ANNOUNCES US PUBLIC LISTING ON NASDAQ)

- CaixaBank, Ingenico, Global Payment: Zone2Boost

スペインの大手銀行CaixaBankとフランスのクレジットカード会社Ingenico、アメリカのクレジットカード決済会社Global Paymentの3社はコンソーシアムを結成し、欧州のフィンテックやリテールテック分野のスタートアップに投資するファンドZone2Boostを立ち上げました。

Zone2Boostは、2023年6月にESG会計ソフトウェアのOmnevueに投資していたりと、設立から2年間で16のスタートアップに対し、合計155万ユーロの投資を行いました(*8)。

この取り組みは、スタートアップの成長を支援するだけでなく、親会社であるCaixaBank、Global Payments、Ingenico、Visaにとっても、イノベーションの促進や新たなビジネスチャンスの創出に寄与しています。

(参考:Omnevue raises £2.5m for ESG accounting software)

CVCに関してまとめ

- 参考文献一覧:

*1) FIRST CVC. 「Japan CVC Survey 2022調査レポート」p3. 2023/2/16

*2) Forbes Japan「スタートアップ投資の45%占めるCVC 団体発足し取り組む特有の課題」2023/1/18

*3) CB Insights 「State of CVC 2023 Report

*4) TECHBLITZ「パナソニックCVCが「財務リターン」を唯一のKPIにした理由 Conductive Ventures」2022/7/11

*5) Google DeepMind のHP: https://deepmind.google/about/

*6) PwC. 「企業はコーポレートベンチャーキャピタル(CVC)に何を期待するべきか CVC実態調査2019」2019/10/19

*7) Novartis Venture Fund Successes: https://www.nvfund.com/portfolio

*8) CRONICA「Zone2boost invierte 1,55 millones de euros en 16 startups desde 2020」2022/2/14